Лудостта с корпоративния данък*

Постоянството на Обама за по-високи данъци за бизнеса ще намали възможностите

САЩ вече имат най-високата корпоративна данъчна ставка на света, но администрацията на Обама предлага да направи страната дори още по-неконкурентноспособна в международен план като намали разликата на корпоративното облагане с доходите, създавани в чужбина. Повечето държави имат териториална система на облагане, с която те облагат само доходите изкарани в техните граници. САЩ са една от малкото държави, които облагат международните доходи на физическите лица и компаниите. В същото време, на компаниите е позволено да ползват различно облагане за доходите си, изкарани в чужбина, стига да не ги вкарват обратно в САЩ.

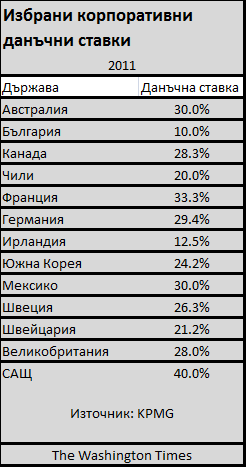

Приемете за момент, че сте изобретили подобрено LED осветление. Завършеният продукт е малък и лек и може да бъде транспортиран навсякъде от почти всяка точка без транспортните разходи да бъдат сериозен фактор. Вие се опитвате да решите къде да основете собствена компания и сте си направили списък със страни, в които е налична работна сила с необходимите умения. Сериозен фактор, който ще повлияе на вашето решение, е корпоративната данъчна ставка. Приложената таблица представя списък с корпоративните данъчни ставки на подбрани държави.

Ще изберете ли САЩ, знаейки че те имат най-високата корпоративна данъчна ставка в света, фискално нестабилни са, външният дълг расте по-бързо от техния национален доход, а бъдещите данъци изглежда ще бъдат по-високи, особено ако президентът Обама бъде преизбран? (Забележете: представените данъчните ставки са усреднени за всяка държава. САЩ, например, имат федерален корпоративна данъчна ставка от 35%, докато щатските и местните корпоративни данъчни ставки варират от нула до 12 процента, правейки национално средно от около 40% процента за федералните, щатските и местните корпоративни данъчни ставки.)

Ще изберете ли САЩ, знаейки че те имат най-високата корпоративна данъчна ставка в света, фискално нестабилни са, външният дълг расте по-бързо от техния национален доход, а бъдещите данъци изглежда ще бъдат по-високи, особено ако президентът Обама бъде преизбран? (Забележете: представените данъчните ставки са усреднени за всяка държава. САЩ, например, имат федерален корпоративна данъчна ставка от 35%, докато щатските и местните корпоративни данъчни ставки варират от нула до 12 процента, правейки национално средно от около 40% процента за федералните, щатските и местните корпоративни данъчни ставки.)

Защитниците на по-високите корпоративни данъчни ставки обикновено твърдят, че те могат да доведат до повече данъчни приходи, но много добри икономически изследвания поставят под въпрос такива доводи.

Канада представя интересен пример. Нейният пример подкрепя тези, които мислят че едно правителство може да намали корпоративните данъчни ставки без да намали данъчните приходи, до един момент, и че увеличение на корпоративната данъчна ставка вероятно ще доведе до загуби в приходите. Канада намалява нейната корпоративна данъчна ставка от почти 30 процента през 1999 г. до само 15 % тази. Отделните канадски провинции също облагат корпоративния доход, правейки средната ставка на Канада около 28 %. Вместо да падат, приходите от корпоративния данък се покачиха след намалението, и дори доведоха до увеличение на федералните приходи от корпоративно облагане като процентно отношение от брутния вътрешен продукт (БВП). Средно Канада изкарва приблизително 25 % повече приходи от корпоративен данък като процент от БВП в сравнение със САЩ, въпреки че канадският федерален корпоративен данък е едва 15 % в сравнение с 35 % в САЩ. Това е перфектна илюстрация на ефекта на кривата на Лафер – максимизиращата ставка за облагане на корпоративни доходи е явно много под 35 %.

Това, което лобито за по-високи данъчни ставки не може да разбере е, че компаниите могат да се регистрират навсякъде по света, а тяхната данъчна ставка зависи до голяма степен от това къде са регистрирани. Те наистина трябва да плащат местни данъчни ставки, там където извършват своята дейност, но това важи само за дейността, извършвана в границите на този щат. Все повече компании се изнасят от страната по данъчни причини, голям проблем е и че много нови бизнеси решават да изберат друго място пред САЩ. Това не е добре за бъдещите заетост и икономически растеж на САЩ.

Друго нещо, което лобито на високите данъци явно не разбира е, че много бизнеси могат да изберат правната форма, под която те ще извършват своята дейност и не е необходимо да се вписват като корпорации. Един бизнес може да бъде под формата на едноличен търговец, дружество, дружество с ограничена отговорност или корпорация. Ако една форма на бизнес е облагана повече от друга, хората ще се местят към по-леко облагани форми и локации.

Както икономистите Гари Хуфбауер и Мартин Виейро към Института за международна икономика „Петерсон” посочват в своето ново изследване: „Просто поставено, териториалната система облага корпоративен доход, получен на собствена територия; тя не цели да облага корпоративните доходи, направени в чужбина. Ако администрацията наистина искаше да направи американските фирми по-конкурентноспособни, тя ще се стреми към истинска териториална данъчна система, такава, която ще облага само доходите, получени на местно ниво. По този начин, американските фирми опериращи на глобалните пазари няма да бъдат ощетени спрямо техните конкуренти, базирани в Канада, Германия, Япония и повечето други държави.”

Прекалено много хора в администрацията на Обама и в Конгреса виждат света като статично място, вярвайки че бизнесите и хората ще стоят кротко на място и няма да реагират на вечно увеличаващите се данъци и регулации. По-осведомени политически лидери, които разбират че света е динамичен, разбират и прилагат възможностите да привличат бизнеси, работни места и капитали, които САЩ лекомислено прогонва.

* Статията е публикувана за първи път във вестник „Washington Times“ в понеделник,23 април, 2012 година. Оригиналният текст е достъпен тук. Преводът е с любезното позволение на автора. Преводът е на Веселин Василев – стажант в ИПИ.

** Ричард У. Ран е старши сътрудник в Института Катон и председател на Института за глобален икономически растеж. Той е председател на Консултативния съвет на ИПИ.