Инфлацията в България – динамика, причини и възможни стратегии за противодействие*

Под инфлация повечето икономисти разбират покачване на общото ценово равнище в една страна. Съществуват, обаче, различни теории и обяснения за това какво предизвиква ръста на цените в една икономика. Така например, според т.нар. количествена теория за парите, която по-късно е развита от монетаристите, покачването на ценовото равнище се дължи на увеличено предлагане (разбирай печатане) на пари. Представителите на Австрийската школа даже стигат по-далеч като твърдят, че инфлацията всъщност е увеличеното парично предлагане. Последователите на Кейнс, от своя страна, акцентират върху търсенето и предлагане на стоки и услуги – когато търсенето превишава предлагането, тогава и общото ценово равнище расте.

Като цяло емпиричните анализи търсят причините за инфлацията както от страна на търсенето, така и от страна на предлагането на пари. А търсенето и предлагането на пари е следствие от цената на парите (т.е. лихвата) и от търсенето и предлагането на стоки и услуги. Това важи за всяка пазарна икономика без изключение. Все пак различните инфлационни фактори се проявяват в различна степен в отделните икономики и в отделните периоди от време.

Като се има предвид всичко по-горе, би било интересно да се разгледа кои фактори са основните „виновници” за инфлацията в България през последните години и кои най-вероятно ще продължат да оказват влияние и в бъдеще. Тук е мястото да отбележим, че съществуват редица показатели за измерване на инфлацията – цени на производител, износни цени, дефлатор на БВП, единица разход за труд и т.н., но най-разпространеният остава индексът на потребителските цени. Тук също ще използваме него.

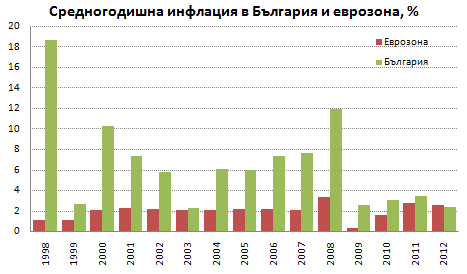

Източник: Евростат

България през последните 15 години се отличава с по-висока инфлация спрямо тази в еврозоната. Единственото изключение е 2012 г., когато средногодишната инфлация в България е (незначително) по-ниска от тази в зоната на единната валута. При въвеждането на валутния борд у нас през 1997 г. се ширеха прогнози за постепенното приближаване на българските лихвени равнища и инфлация до тези в еврозоната – зоната на валутата-котва, към която е привързан левът. Какви биха могли да са обясненията зад тези „разминавания” между теория и реалност и защо нашата инфлация остава по-висока? Откъде идва и обратът през 2012 г., когато за първи път българската инфлация е, макар и минимално, по-ниска от тази в еврозоната? По-долу ще потърсим отговор на тези въпроси.

Обясненията зад традиционно по-високата инфлация в България през последните години се крият в няколко про-инфлационни фактора:

1/ Постепенно вдигане на акцизите до минималните им нива в ЕС, което продължава и до днес.

Този процес започна преди членството на България в ЕС и продължава и до днес. Постепенното покачване на акцизите върху горивата имат най-силно въздействие върху общото повишаване на цените. Освен първичния ефект върху цените на бензин, дизел и други горива, които сами по себе си представляват потребителски стоки, те имат и т.нар. вторичен ефект върху цените на редица стоки и услуги, тъй като участват като „суровина” в тяхното производство или дистрибуция. Така например, покачването на цените на бензина заради по-високите акцизи води до по-висок разход за доставката на хляб и рано или късно – до по-високи цени на хляба (при равни други условия).

2/ „Догонването” или по-бързият ръст на българската икономика. По-високата инфлация в развиващите се страни, спрямо тази в развитите, обикновено се обяснява в контекста на т.нар. Ефект на Баласа-Самюелсън[1]. Най-просто казано, този ефект е следствие от по-високия ръст на производителността в т.нар. търгуем сектор (т.е. сектора, чиито стоки и услуги се търгуват международно) в развиващите се страни[2].

3/ Де факто липсата на конкуренция в редица отрасли, предоставящи комунални услуги. Бавното либерализиране на тези отрасли и определянето на техните крайни цени от държавен регулатор (Държавната комисия за енергийно и водно регулиране) в крайна сметка води до периодична, скокообразна промяна на тези цени – обикновено в посока нагоре, което има директен проинфлационен ефект.

4/ Все още относително големият дял на храните в потребителската кошница (35%), което води до силно въздействие на техните цени върху инфлацията. При неблагоприятни климатични условия (било то в България или по света) реколтите намаляват, което води до скок на цените на ключови храни. Предвид това, че храните все още имат значителна тежест в индекса на потребителските цени за България, тяхната промяна има по-силно въздействие върху общия индекс, отколкото в по-развитите страни от еврозоната, където те заемат по-малък дял.

5/ Вносна инфлация. Под вносна инфлация се разбира отражението върху общото ценово равнище, което имат по-високите цени на вносни стоки и услуги. Ръстът на международните цени на петрола са типичен пример за вносна инфлация, тъй като България внася почти 100% от горивата, които потребява.

6/ Положителен платежен баланс, който води де факто до повече пари в икономиката и съответно оказва натиск върху цените. Заради механизма на валутен борд парите в нашата икономика зависят до известна степен от размера на валутните ни резерви. Когато валутните резерви растат, това позволява и нарастване на паричното предлагане вътре в страната. Последното пък би могло да окаже натиск върху цените, ако срещу повечето пари в икономиката не стои по-голямо производство на стоки и услуги[3].

7/ Кредитен бум до 2008 г. Безспорно достъпът до евтини потребителски кредити – както от банки, така и от други кредитни и лизингови компании – увеличи търсенето на редица потребителски стоки, което пък оказа натиск за вдигане на техните цени. От 2009 г. обаче наблюдаваме обратния процес – свиване на кредитиране и отлагане на покупки, особено на стоки за дълготрайна употреба, което пък води до намаление на цените на такива стоки.

8/ Печатане на пари от страна на чужди централни банки. Увеличеното предлагане на евтини пари по света с цел стимулиране на икономиките от началото на кризата насам представлява инфлационна „бомба със закъснител” както за тези страни, така и за такива като нашата. Механизмите, по които това печатане на пари влияе върху цените и в чужди страни,е следното:

а/ Част от тези пари се насочват (обикновено спекулативно) към международните пазари на суровини, като създават търсене на такива стоки и съответно вдигат цената им за всички, включително и българските производители.

б/ Новонапечатаните пари, ако излязат от банките, биха могли да се насочат към България под формата на заемен капитал или инвестиции. А това пък ще увеличи паричното предлагане в страната и би могло да окаже натиск върху цените. Към момента този канал за внос на инфлация в България остава затворен, тъй като банките в Западна Европа „седят” върху по-голямата част от новонапечатаните пари (т.е. държат ги като резерви) или ги използват за покупка на държавен дълг. Въпреки това не би трябвало да се подценява, тъй като представлява потенциална инфлационна „бомба”, която може да се възпламени в бъдеще.

Тук е мястото да потърсим и възможните обяснения зад факта, че за първи път през 2012 г. инфлацията в България е, макар и с 0,1 процентни пункта, по-ниска от тази в еврозоната. Може би причината за този обрат, колкото и символичен да е той, се крие в разхлабената парична политика от страна на Европейската централна банка и все по-очевидния ѝ отстъп от дългогодишната ѝ парична цел за максимум 2% средногодишна инфлация в зоната на единната валута.

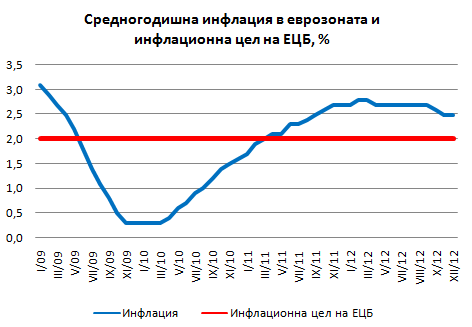

Източник: Евростат

През септември 2012 г. банката одобри програма за де факто неограничено изкупуване на дълг на страни от еврозоната на вторичните пазари, ако нуждата на тези страни го налага. Заради новата цел на ЕЦБ за „спасяване” на закъсали правителства, която е в явен конфликт с инфлационната ѝ цел, средногодишната инфлация в еврозоната вече втора поредна година беше оставена да превиши 2% (2,7% през 2011 г. и 2,5% през 2012 г.). На пръв поглед това превишение не изглежда значително. Ако се отчете фактът, че то се случва в години на стагнация (2011 г.) и последвала я рецесия (2012 г.), обаче, тази „толерантност” към ръста на цените изглежда по-трудна за обяснение.

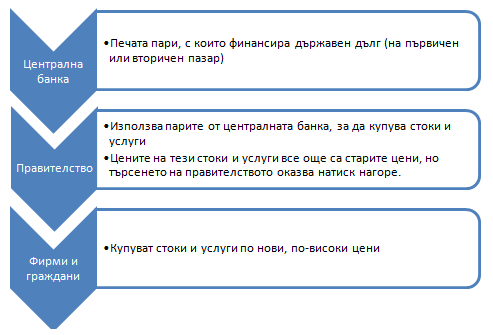

С други думи, не нашата икономика е станала по-малко инфлационна, а по-скоро тази на еврозоната е станалата по-инфлационна, т.е. разхлабената парична политика на ЕЦБ вече дава своите плодове под формата на по-високи цени. Механизмът, по който това се случва към момента, е най-вече чрез (дефицитното) финансиране на държавните разходи, за което в крайна сметка плаща ЕЦБ с новонапечатани пари. Тези разходи създават платежоспособно търсене от страна на държавата, което пък оказва натиск върху цените. В момента, в който налятата ликвидност от страна на ЕЦБ навлезе в икономиките посредством кредити, тогава има опасност и инфлационните ефекти от тези операции да достигнат и до България.

Какво може да се направи, за да се противодейства на инфлацията? На първо място по-бързото либерализиране и изтегляне на държавата от секторите, предоставящи комунални услуги, може и да доведе до еднократен приспособяване на цените в тези сектори до техните пазарни нива, но в дългосрочен ефект конкуренцията най-вероятно ще оказва натиск надолу. Като цяло, по-стриктното съблюдаване за наличието на конкуренция във всеки един отрасъл би спомогнало за ограничаване ръста на цените.

Хипотетично България би могла да настоява пред партньорите си в ЕС за „дерогация” по отношение на акцизите в Съюза, т.е. да се оттегли ангажиментът на страната за достигането на определени минимални нива. Това би имало сериозен ефект върху инфлацията в страната, но политически би било изключително трудно за постигане.

Що се отнася до лостовете на паричната политика, БНБ почти не разполага с такива заради ограниченията на валутния борд. Единственият инструмент, с който БНБ би могла да провежда монетарна политика, са задължителните минимални резерви на търговските банки в нея. Този инструмент беше използван за първи път за „охлаждане” на кредитния бум преди кризата. С увеличаване на минималния % на тези резерви се изтеглят пари от обръщението, което би трябвало да намалява инфлацията.

Що се отнася до обикновените граждани и фирми, те са традиционно най-потърпевши от високата инфлация. Те са последните брънки във веригата на разпространение на новите пари, която тръгва от централната банка и стига до реалната икономика(виж по-долу). До момента, в който те се сдобият с новонапечатани пари, повечето цени в икономиката вече са се повишили.

По-добрата стратегия при инфлация е да се харчи, а да не се спестява в пари, защото реалните (т.е. изчистени от инфлация) лихви или намаляват, или стават отрицателни. Ако се спестява, традиционно се препоръчва спестяване в активи, чиято динамика е „имунизирана” срещу инфлацията. Сред типичните примери за такива активи са златото, недвижимостите, други ценни метали и суровини. При продължаващата политика на печатане на пари на западните централни банки, не е лошо да ги имаме предвид.

* Статията е публикувана за пръв път в „Златен вестник” на фирма Tavex – брой 7, 2013 г.

[1] Също известен като ефект на Харод-Баласа-Самюелсън.

[2] Подобряването на производителността, от своя страна, води до ръст на заплатите в този сектор, което пък принуждава и секторът на нетъргуемите стоки и услуги да повишава заплатите, за да задържи кадрите си. Ръстът на заплатите в нетъргуемия сектор води до по-висока цена на неговия продукт, без зад това да стои повишена производителност. В крайна сметка процесът на догонване и подобряване на производителността води до всеобщо покачване на цените в тази икономика.

[3][3] Тук е важно да се отбележи, че в България нямаме класически вариант на валутен борд, при който в актива на централната банка стоят чуждите резерви, а в пасива ѝ – паричната база (т.е. парите в обръщение и резервите на търговските банки в централната банка). В България в пасива има и няколко други елемента – депозит на правителството в централната банка, депозит на банково управление (т.е. резервен фонд за финансова подкрепа на местните банки в случай на ликвидни или по-сериозни нужди) и други по-малки сметки на други депозанти. Все пак, ако външните резерви растат, а пък тези елементи от баланса на централната банка не се променят, този ръст ще означава и увеличение на паричното предлагане.