ЕС: конкуренция в данъците?

България се присъедини към Европейския съюз като страна с най-нисък корпоративен данък от 10%, а Румъния с плосък корпоративен и подоходен данък от 16%. Дебат за нивото на данъците имаше и през 2004, когато 10-те членки се присъединиха към съюза.

Кой за какво се бори?

Един от факторите, по които се измерва икономическата свобода в наскоро излезлия едноименен индекс на фондацията Heritage, е фискалната свобода или с други думи, нивото на данъчното бреме. Този фактор се измерва в проценти, като се вземат в предвид най-високата данъчна ставка на корпоративния и подоходен данък, както и приходите на правителството от данъци като процент от БВП.

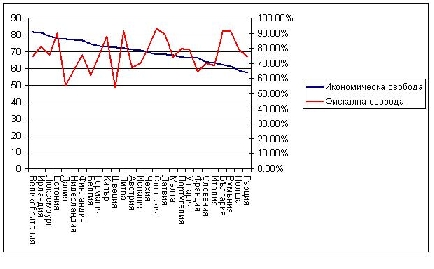

Хонконг като най-свободната икономика в света има резултат по този показател от 95.3%, а Куба, която е на едно от последните места в класацията – 62.8%. Нивото на икономическа свобода не винаги има пряка корелация с фискалната свобода както се вижда в по-долната графика на ЕС-27. Има тенденция за страните от Нова Европа (включително и България, Великобритания, Ирландия) този показател да е висок, т.е. ефективното ниво на данъците да е ниско, а по-старите членове на ЕС (Германия, Франция, Дания), които са в основата на обсъжданията за хармонизирана единна данъчна база, да имат сравнително по-високи данъци.

Фиг. 1

От какво зависи конкуренцията между ставките на данъците в отделните членове на ЕС?

Тенденцията за конкуренция започва да се появява още в началото на 80-те, като между 1980 и 1997 година данъчното бреме се прехвърля от мобилните производителни фактори като капитал към по-немобилния човешки ресурс, докато косвените данъци остават на приблизително същите нива. Първа Великобритания исторически намалява корпоративния си данък от 52% до 35%, следва Ирландия с 12.5%, а по-късно и въвеждането на 10% на Кипър и България. Изследвания на Европейската комисия показват, че цифровите разлики между корпоративните данъци в отделните страни се намалява дори още преди въвеждането на Общия пазар през 1993 г.

Тъй като членките на съюза се борят за привличането на повече "бизнес" в своите страни, нормално е да се конкурират точно в тези данъчни ставки. Когато обаче приходите от един вид данък се намаляват, то това рефлектира в увеличаването на данъчната тежест над работника-данъкоплатец, за да се задържи същото ниво на приходи в бюджета. Резултатът от такава политика започва да се усеща в забавянето на растежа в Западна Европа, където високите директни данъци демотивират работниците да работят и предпочитат да разчитат на социалните политики на правителствата си. Затова тромавите страни-лидери на ЕС окачествяват данъчната конкуренция като "вредна" и нуждата от хармонизация между данъчните ставки във всички страни-членки като наложителна.

Рудингския комитет (Ruding committee) започва работа по заявка на Европейската комисия от 1991 г., за да изследва дали различните данъчни режими не "пречат" на конкуренцията като изпращат грешни сигнали на инвеститорите. При срещите между финансовите министри на тогавашните членки през 1996 и 1997 се решава, че съюзът преди всичко трябва да изпълнява общите цели, а именно равното благосъстояние на всички страни. Тогава те издават "Code of Conduct" – политически документ, който не е задължаващ, но е удобно средство за натиск, когато големи мултинационални компании (и съответно данъкоплатци) биват "откраднати" от страна с по-добри данъчни условия. Разбира се, има противници на ограничаване на конкуренцията при данъците, които считат това за изгодно от страна на потребителите и което е по-важно – стимул за правителствата да намаляват своите разходи при по-малко приходи от данъци. По-ниските данъци също така подобряват конкуренцията не само в самия съюз, но и в глобален мащаб.

Новите членки на ЕС от 2004 и 2007 имат нужда от ниски данъци, за да привличат чуждестранни инвеститори и да наваксват изоставането си от останалите страни в съюза. Странични фактори, като качеството на някои публични услуги в България, балансират с ниския корпоративен данък и може би затова ЕС все още не ни притиска по този въпрос. В дългосрочен план, когато всички нови страни започнат да настигат и изпреварват ЕС-15, тези страни няма да имат друга алтернатива освен да реорганизират своите данъчни ставки, за да отговорят на конкуренцията. Надпреварата най-вероятно ще бъде забавена с някой от безкрайните бюрократичен лостове, но би трябвало да предопредели трайното намаляване на намесата на държавата в икономиката.

В България правителството все още се опитва да "финтира" своите избирателите като компенсира намалението на корпоративния данък с прекомерно увличане на акцизи и задържане нивата на директните данъци. Тъй като вече сме част от голямото семейство на 27 страни, драпащи със зъби и нокти за по-платежоспособни работодатели, се надяваме за в бъдеще повече пари от нашия труд да остават във нашия джоб, а не да се преразпределят според желанието на държавата.