Приходната част на бюджета на ЕС и новите данъци

“Къща, в която няма пари няма любов“. С тази стара немска поговорка завърши представянето на новата финансова рамка за ЕС Юнкер на 2-ри май тази година в София. Просперитетът на „европейското семейство“ и развитието на всички предвидени сектори и програми зависи от приходната част на бюджета. За разходите в бъдещия бюджет на ЕС писахме скоро. Въпреки напускането на Великобритания – един от главните нетни вносители, не се предвиждат значителни икономии и свиване на предвидените разходи за повечето сектори (освен селскостопанската и кохезионната политики на съюза), а даже напротив, известно увеличаване. Но нека да разгледаме как ще се финансират тези разходи.

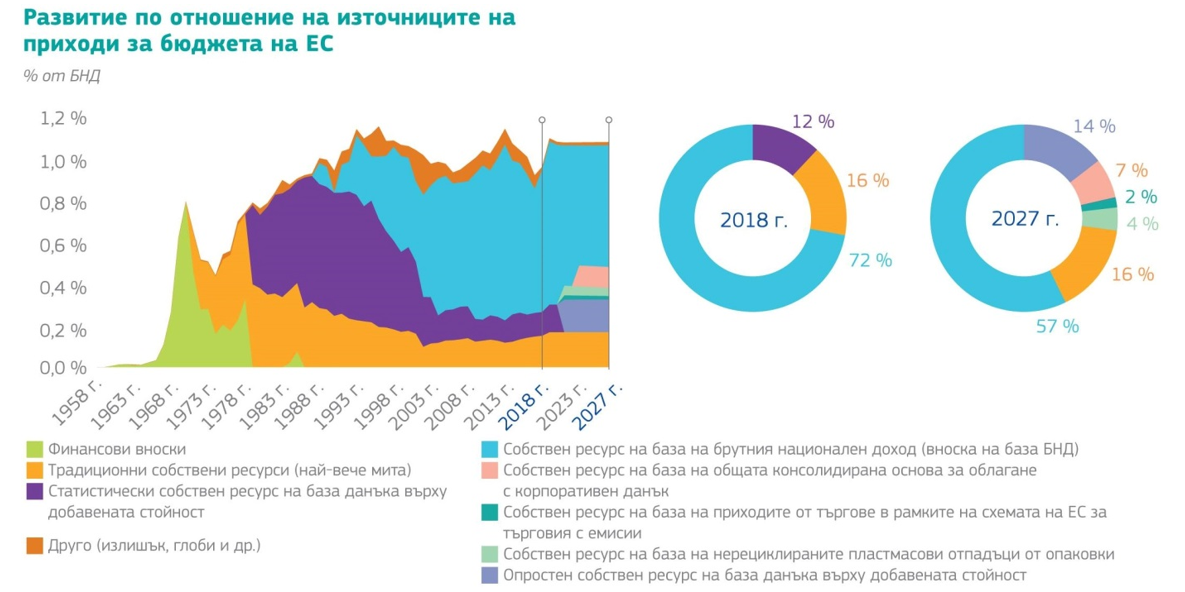

От диаграмата става ясно, че няма промяна в дела на приходите от митата. Ясно се вижда, че за сметка на по-ниския дял на националните вноски са предвидени 3 нови източника на приходи, като заявената от ЕК цел е се обвърже финансирането на политиките на ЕС с главните цели на съюза, свързани с опазване на околната среда и устойчиво развитие.

Източник: ЕК

Виден е стремежът приходната част на съюза да претърпи трансформация, прехвърляйки все по-голяма тежест на собствени ресурси за сметка на вноските на база на БНД, които в момента генерират основната част от приходите. Такива трансформации са се случвали няколко пъти в историята на съюза. Система, базирана на собствени ресурси, съвсем не е нова идея – Договорът от Рим предвижда точно такава, а националните вноски са разглеждани само като преходно решение[1]. Това би могло да доведе до промени в сегашната система на нетни вносители и получатели, характеризираща се главно с размера на икономиката на страна. Някои от нетните вносители в европейския бюджет безспорно имат значителен индустриален сектор, който произвежда голяма част от общоевропейските вредни емисии. Германия например генерира около 20% от общите за ЕС парникови газове, изпреварвайки двойно останалите крупни замърсители като Великобритания и Франция.

Настояща система за финансиране на бюджета

Приходната част на Съюза идва предимно от:

• традиционни собствени ресурси: основно мита и налози върху захарта

• собствени ресурси на база данък върху добавената стойност: прилага се единна ставка от 0,3% към хармонизираната база за ДДС на всяка държава членка; към облагаемата база за ДДС обаче се прилага таван от 50% от брутния национален доход (БНД) за всяка държава

• собствени ресурси на база брутен национален доход (БНД): събира се стандартен процент от БНД на всяка държава членка за разходите, които не се покриват от други собствени ресурси.

Към това трябва да добавим и определени корекции и отстъпки. Целта на корекциите е да се компенсират или коригират бюджетните дисбаланси на някои държави членки, които се явяват големи нетни платци в бюджета. Най-добре познатата отстъпка беше тази за Великобритания, която получаваше обратно 66% от разликата между вноската ѝ и приходната ѝ част от съюза. Цената на тази отстъпка се разпределяше поравно между страните членки според БНД, въпреки че някои страни като Германия, Холандия, Швеция и Австрия плащат само 25% от техния дял. Всичките тези отстъпки следва да отпаднат постепенно от 2021 до 2027 г.

Бъдещия бюджет на ЕС, предложен от Комисията

Предложения от ЕК бюджет на ЕС за следващите 7 години предвижда леко завишаване на националните вноски на база БНД от 1,03% сега на 1,11%, като това се аргументира с необходимата корекция заради напускането на Великобритания. Обсъждано е и вдигане на тавана на собствени приходи от 1,2 на 1,29%. Таванът е максималната сума собствени ресурси, която ЕС може да събере през годината. Тъй като таванът се изразява като процент от брутния национален доход (БНД) на ЕС, той зависи от икономическото положение в Съюза.

Ново е предложението за опростяване на базата на данъка върху добавената стойност (ДДС). По-важна е обаче „кошницата“ от три нови собствени източници на приходи, предложени от Комисията. Те се очаква да генерират значителната част от 12-те процента от бюджетните приходи, дължащи се в момента на вноската на Великобритания. Разбира се, ако не се наложи допълнително завишаване на националните вноски на база БНД.

Нека да разгледаме поотделно всеки от предложените новите източници на приходи.

- 20 % от приходите от схемата за търговия с емисии

Схемата на ЕС за търговия с емисии (СТЕ на ЕС) беше създадена през 2005 г., за да се насърчи намаляването на емисиите на парникови газове по разходно ефективен и икономически ефикасен начин. С нея се ограничават количествата парникови газове, които може да се отделят от енергоемки промишлени отрасли, производители на електроенергия и авиокомпании. Квотите за емисии са ограничени до определено от ЕС ниво, а предприятията получават или купуват индивидуални квоти. С времето определеният лимит се понижава, така че количеството на емисиите постепенно да се намали. С навлизането в нова фаза от изпълнението на заложените цели по Парижкото споразумение следват промени в модела, намаляване на разполагаемите емисии и като цяло увеличаване на темпа на намаляване на парниковите емисии.Според Института за енергиен мениджмънт България има рекордни приходи от търговия с квоти през 2017 – 130,2 млн. евро или 54,6% повече спрямо предходната година съгласно данните на Европейската енергийна борса. С промяната през 2016 г. в Закона за ограничаване на изменението в климата във Фонд „Сигурност на енергийната система“ се внасят 100% от приходите от тръжна продажба на всички разпределени на България квоти емисии на парникови газове от инсталации.

- изискуема данъчна ставка от 3%, прилагана към новата обща консолидирана основа за облагане с корпоративен данък (ОКООКД), която се предлага да бъде въведена постепенно след като бъде прието необходимото законодателство

Съгласно предложението, консолидираната печалба на мултинационалните корпоративни групи ще се облага с 3%, начислена на самата консолидирана база. За целите на данъчното облагане консолидираната печалба на групата се разпределя между държавите-членки, в които се намират дъщерните дружества и клоновете (съгласно формула).

Предложението за ОКООКД се прави за втори път при неуспешният опит 2011 с обяснението, че са наложителни общи действия в борбата срещу агресивното данъчно планиране и избягването на данъци чрез местене на счетоводното отчитане на печалбите в страни с по-ниски ставки. Според ЕК допълнителен бонус за мултинационалните компании от единните правила за изчисление на основата за облагане биха били административните облекчения при отчитане От известно време ЕС работи с ОИСР в тази насока в рамката на проекта BEPS (Base erosion and profit shifting или срещу ерозията на данъчната основа и прехвърлянето на печалби, в който участват повече от 100 страни), но ОКООКД е доста по-амбициозно начинание, ексклузивно за Европейския съюз. Големите разлики във фискалните политики на страните в съюза и възможността това да се превърне в изгодна ситуация за едни и да бъде в ущърб за други прави приемането на ОКООКД тема табу досега.

Ако предложението се прокара, ОКООКД вече ще бъде задължителен за дружества, чиито общи приходи от цял свят са над 750 милиона евро и чиито приходи в рамките на ЕС са 50 милиона евро, а формулата за изчисление на базата се състои от еднакви дялове труд (с еднакви дялове брой заети и разходи за заплати), активи, продажбите и четвърти, нововъведен фактор – данни. „Фактор данни“ означава събирането и използването с търговска цел на лични данни от онлайн платформи и ползватели на услуги в една или повече държави членки.

Би било трудно всички 27 страни да се съгласят за факторите, които да влизат във формулата. Например малките страни, където продажбите са малки и факторът на продажбите е с малко тегло във формулата, биха се опасявали, че приходите от корпоративен данък за тях ще са намалени. Или държави с ниски заплати могат да загубят поради фактора труд. Държавите-членки също ще загубят правото си да използват някои от най-важните инструменти на фискалната политика, като например данъчни кредити и облекчения на инвестициите, тъй като всяка едностранна промяна на данъчната основа е забранена. Данъчната ставка ще се превърне в единствения инструмент на фискалната политика, който е на разположение на държавите-членки.

Вместо да прехвърлят печалбата, мултинационалните компании ще изместят факторите (по-специално активите и труда) в държавите с нисък данък. Ако се даде по-голяма тежест върху продажбите пък, корпоративният данък ще стане по-скоро като данък върху продажбите, което означава преминаване към система на данък върху потреблението.

Може би най-важният аргумент против, отбелязан и в мнението на малцинството по предложението, е, че ще има само незначително въздействие върху борбата с избягването на данъци и отклонението от данъчно облагане, докато последиците за икономиките на държавите членки ще бъдат много сериозни, особено поради факта, че предлаганата схема за консолидация не отразява различната степен на развитие на страните.

В доклада на Комисията по икономически и парични въпроси към Европейския парламент относно предложението за директива на Съвета относно обща основа за облагане с корпоративен данък в Изменение 6 (5а) намираме определени съмнения, че системата ще бъде сложна и неминуемо ще доведе до несправедливост при преразпределението, за която ще трябва да се въведат компенсаторни механизми. По-конкретно, Комисията отбелязва следното: „ При равни други условия преминаването към обща консолидирана основа за облагане с корпоративен данък би могло да доведе за държавите членки до загуба или печалба от данъчни приходи. За да се компенсират загубите, следва да се създаде временен механизъм за компенсиране, финансиран от фискалния излишък на държавите членки, които отчитат печалба от данъчни приходи, дължаща се на новия режим. Компенсацията следва да бъде коригирана всяка година, за да се вземат предвид национални или регионални решения, взети преди влизането в сила на настоящата директива. Комисията следва да бъде задължена да предложи премахването или промяната на системата за компенсация след период от седем години, както и да установи максималните нива на компенсиране.“

Традиционно резервирани по въпроса са Ирландия, Дания, Румъния, Полша, Унгария и други страни по различни причини, свързани с естеството на фискалната им политика (Дания например има широка база и ниски ставки) или с преференциите, които предоставят на международни компании, за да правят бизнес на територията им (Ирландия). Одобрението на всички страни членки е необходимо за приемането на предложението и бюджетната рамка на съюза.

- национална вноска, която ще се начислява върху количеството нерециклирани отпадъци от пластмастови опаковки във всяка държава членка (0,80 евро на килограм)

Тази мярка би насърчила страните да оптимизират производствените и преработвателните си процеси, а показател за успеха на подобни политики е таксата върху найлоновите торбички, която доведе до значителен спад в употребата им (с 50% в страни като Дания и Малта и 90% в Ирландия и Португалия). В Европа над 40% от пластмасите се използват за опаковки, 20% се използват в строителството и по-малко от 10% – в автомобилната промишленост според оценки на Комисията, а при производството на пластмаса е известно, че се отделят и вредни емисии. Рециклирането на произведената пластмаса започва да става все по-осезаем проблем за Съюза, отговорен за 20% от производството на пластмасата в световен мащаб. Необходимо е намирането на решение на трупащия се нерециклиран боклук на ЕС. Последните години с оживлението на икономиката и производството на пластмаса скача; също така от огромно значение е и китайската забрана за внос на отпадъци от края на миналата година. Европа изнасяше близо половината от пластмасата си на изток и сега фокусирани усилия в тази насока изглеждат неизбежни, а кампанията за ограничаване на използването на пластмасови опаковки, предприета от Комисията, е осезаема от началото на годината.

Такси върху количествата нерециклипани пластмасови опаковки биха могли да доведат и до по-сериозни законодателни промени в тази сфера. Страните, в които има рестрикции за депа за отпадъци, постигат завидни успехи – по данни на Европейската агенция по околната среда в Австрия, Белгия, Дания, Германия, Холандия, Норвегия, Швеция и Швейцария почти никакви общински отпадъци не се изпращат на депа. От друга страна Кипър, Хърватия, Гърция, Латвия, Малта и Турция все още депонират повече от три четвърти от битовите си отпадъци.

Докато вноските по нерециклираната пластмаса и приходите към централния бюджет на ЕС от търговия с емисия са необходими стъпки към общи усилия за разрешаване на проблем, който споделяме всички, трябва да се запитаме нужна ли е централизация и във фискалната политика. Дали въвеждането на ОКООКД е единственият и най-добрият начин да се решат ефективно проблемите на съюза с „оптимизиране” на данъчното бреме от компаниите? Реално предложението на ЕК за първи път навлиза в доскоро забранената територия на общоевропейски данъци, която се разглежда като първата, най-важна стъпка и отворена врата към обща фискална политика и федерализация.

Със сигурност приемането на бюджета преди изборите май следващата година ще бъде амбициозна задача, а приходната част е разделителна линия за страните по много въпроси. Липсата на каквито и да е било изчисления или становище на българското правителство (и в частност на министерство на финансите) по предложения бюджет вече месец след публикуването на проекта на ЕК е изключително тревожно. То показва за пореден път липсата на прозрачност и аргументирана позиция на правителството по изключително важен въпрос от общоевропейските политики и съответно ангажимент за защита на националните икономически и фискални интереси.

*Весела Кръстанова е стипендиант на ИПИ

[1]Виж Article 201 of the EEC Treaty and Article 173 of the EAEC Treaty и https://www.cvce.eu/content/publication/2005/4/5/cc05b5ce-8f83-4443-8328-9922fc7bc07a/publishable_en.pdf